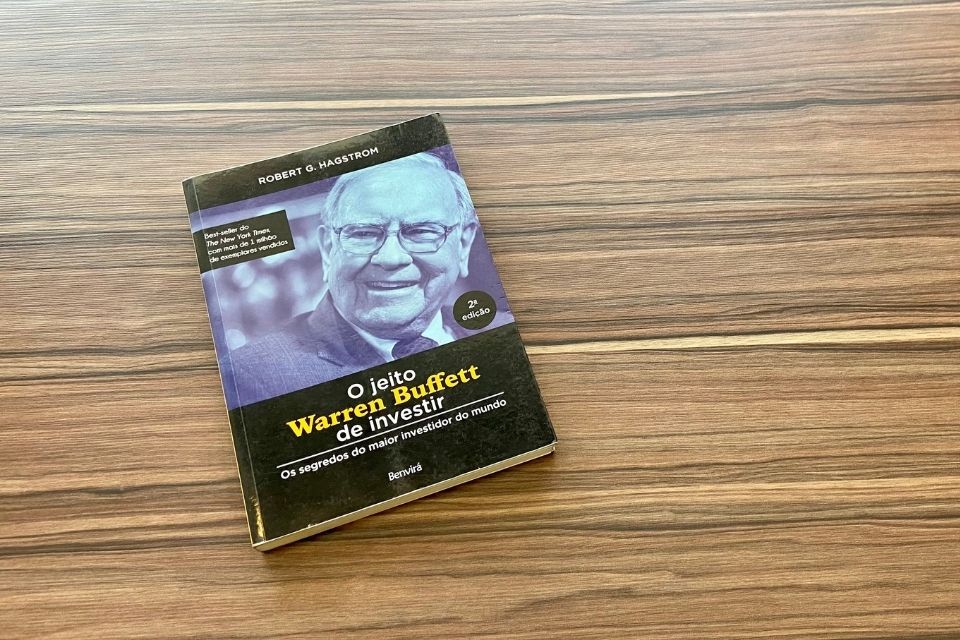

Confira a resenha do livro O Jeito Warren Buffett de Investir:

Dentre os livros que tratam sobre a filosofia de investimento do “Oráculo de Omaha”, O Jeito Warren Buffett de Investir é um dos mais completos.

Portanto, para aquele que quer ter sucesso no mercado financeiro, a leitura desse livro é indispensável. Então, vamos conhecer algumas de suas lições?

- Título: O jeito Warren Buffett de investir: Os segredos do maior investidor do mundo

- Autor: Robert G. Hagstrom

- Editora: Benvirá

- Data da publicação: 1994

- Número de páginas: 296

Robert G. Hagstrom é um dos mais conhecidos autores de livros sobre investimentos para o público em geral e é considerado um dos maiores especialistas sobre Warren Buffett.

Ele já escreveu nove títulos, como os best-sellers O Jeito Warren Buffett de investir e The Warren Buffett Portfolio: Mastering the Power of the Focus Investment Strategy.

Além disso, ele é mestre em Ciência Política pela Villanova University e um analista financeiro credenciado.

Warren Buffett nasceu no dia 30 de agosto de 1930 Omaha, estado de Nebraska, Estados Unidos, e era filho de um corretor de ações.

Desde os 10 anos, ele se interessa pela Bolsa de Valores, o que fez com que, aos 11 anos, ele comprasse suas primeiras ações.

Com o dinheiro adquirido com a venda de refrigerantes, amendoim e revistas, Warren Buffett investiu 120 dólares nas ações da Cities Service e convenceu sua irmã a fazer o mesmo.

Portanto, esse foi o primeiro passo de uma carreira de investidor, gestor e empreendedor de sucesso.

No início da década, ele passou a deter uma participação em uma empresa do setor têxtil, a Berkshire Hathaway.

Ao longo dos anos, ele passou a deter o controle da companhia e a transformá-la em uma das maiores holdings (empresa que detém a posse de outras empresas) dos Estados Unidos.

Além disso, a Berkshire tem participações na Cola-Cola, Apple, Bank of America, American Express, entre outras.

Mas, por que Warren Buffett é considerado o maior investidor de todos os tempos? O desempenho das suas aplicações é a resposta.

Durante mais de 60 anos, o jeito Warren Buffett de investir lhe uma média de retorno de quase 20% ao ano.

Em outras palavras, além dele ter superado o índice da bolsa americana frequentemente, ele criou uma riqueza extraordinária para seus acionistas.

Por isso, ele ocupou a posição de homem mais rico do mundo em duas ocasiões.

Pronto, agora que falamos um pouco da história do Oráculo de Omaha, podemos conhecer alguns de seus ensinamentos descritos no livro O Jeito Warren Buffett de Investir.

Até mesmo um gênio como Warren Buffett deve se basear nos ensinamentos daqueles que o antecederam, pois nem mesmo ele pode se furtar ao processo de aprender seu ofício.

Nesse sentido, a formação dele é uma síntese de três filosofias de investimentos distintas, resultantes da mente de três figuras poderosas: Benjamin Graham, Philip Fisher e Charlie Munger.

Comumente, as pessoas consideram somente a influência do primeiro, mas, como veremos, os outros dois também foram fundamentais no desenvolvimento do jeito Warren Buffett de investir.

Benjamin Graham escreveu duas grandes obras, Security Analysis e O Investidor Inteligente, e é considerado o decano da análise financeira.

Um dos principais pontos que ele aborda em suas obras é a definição de investimento, palavra de muitos significados.

Para ele, uma operação de investimento é aquela que, após minuciosa análise, promete a segurança do principal e um lucro satisfatório. Logo, as operações que não cumprem esses requisitos são especulativas.

Mas, o que ele quis dizer com “minuciosa análise”?

Segundo ele, essa expressão significa o estudo cuidadoso dos fatos disponíveis com a intenção de tirar conclusões deles com base em princípios estabelecidos e uma lógica consistente.

Após isso, ele descreveu essa análise como um processo de três etapas: (1) descritiva, (2) crítica e (3) seletiva.

Nesse sentido, a primeira etapa envolve a coleta de todos os fatos e sua apresentação de maneira inteligível.

A segunda etapa diz respeito a examinar os méritos dos padrões usados para comunicar informações.

Por fim, a terceira etapa exige que o analista julgue a atratividade do ativo em questão.

Uma outra contribuição de Graham foi o conceito de margem de segurança, que consiste em comprar ações abaixo do seu valor intrínseco e em momentos de baixa no mercado.

Após anos de experiência no mercado financeiro, Fisher acabou acreditando que lucros superiores podiam ser obtidos por meio de (1) investimento em companhias com potencial acima da média e (2) alinhamento com a gestão mais capaz.

A característica de uma empresa que mais o impressionava era sua capacidade de aumentar as vendas e os lucros ano a ano, a uma taxa maior do que a média do ramo.

Além disso, ele não se preocupava em analisar uma empresa baseado no seu desempenho anual, mas sim no seu desempenho ao longo de vários anos.

Nesse sentido, o trabalho de pesquisa e desenvolvimento de uma companhia pode contribuir para a sustentabilidade de um crescimento das vendas.

Contudo, apenas o potencial de mercado é insuficiente.

Por isso, ele acreditava que que uma empresa, mesmo aquela capaz de gerar um crescimento de vendas acima da média, era um investimento inadequado se não conseguisse gerar lucro para os acionistas.

Por isso, ele buscava firmas que não somente eram os menos dispendiosos fabricantes de produtos e fornecedores de serviços, mas também eram dedicados a permanecer assim.

Embora os dois tivessem crescido em Omaha, Charlie Munger e Warren Buffett só se encontrariam em 1959, data que marcou o início de uma parceira extraordinária.

Alguns anos depois, eles se tornaram sócios, e, hoje, Munger ocupa o cargo de vice-presidente da Berkshire.

Antes do aprofundamento da parceira entre os dois, Buffett seguia firme nos ensinamentos de Graham, buscando ações negociadas a preços irrisórios, enquanto Munger se voltava mais para a filosofia de Fisher.

Para Munger, era muito melhor pagar um preço adequado por uma grande companhia do que um preço grande por uma companhia adequada.

Portanto, a abordagem qualitativa dele era muito mais que a de Buffett, que tinha um olhar mais quantitativo.

Desse modo, Buffett aprendeu bastante com seu sócio e absorveu bastante de sua filosofia.

Certa vez em 1969, Buffett disse que era 15% Fisher e 85% Graham. Contudo, de lá para cá, ele se aproximou um pouco mais da estratégia do primeiro.

Nesse sentido, segundo o autor do livro, o jeito Warren Buffett de investir atualmente está mais perto de uma proporção de 50% para cada lado.

De acordo com Warren Buffett, não há diferença fundamental entre comprar um negócio inteiro ou parte dele, na forma de ações.

Por isso, em ambos os casos, ele segue a mesma estratégia: procurar companhias de áreas que ele entenda, com perspectivas favoráveis a longo prazo, que sejam operadas por pessoas honestas e competentes e estejam disponíveis por um preço atraente.

“Quando investimos, nós nos vemos como analistas de negócios, não como analistas de mercado, de macroeconomia ou de títulos”, explica Buffett.

Por isso, antes de investir em uma empresa, ele analisa todos os aspectos quantitativos e qualitativos de sua administração, sua posição financeira e seu preço de compra.

Nesse sentido, se estudarmos sua carreira, poderemos abstrair 12 princípios básicos que orientam suas aquisições.

Então, vamos conhecer esses princípios agora.

Ao escolher uma ação, ele não a vê como um papel qualquer, mas como a menor parte de uma empresa de verdade.

Por isso, se as pessoas são atraídas para um investimento em razão de noções superficiais em vez dos atributos fundamentais do negócio, é bem provável que fujam assustadas ao primeiro sinal de problema.

Em vez disso, Buffett se dedica a aprender tudo que pode sobre o negócio que está considerando a dá prioridade a três áreas.

Para o Oráculo de Omaha, o sucesso financeiro dos investidores se relaciona diretamente com até que ponto eles conhecem o seu investimento.

Nesse sentido, esse é um traço distintivo que separa os investidores norteados pelo negócio dos que atropelam e saem correndo – os que estão comprando e vendendo.

Além disso, o sucesso nos investimentos não é uma questão de quanto você sabe, mas do realismo com que você define aquilo que não sabe.

Então, ele aconselha: “Invista em seu círculo de competência. O que conta não é se esse círculo é grande, mas sim se você define bem seus parâmetros”.

Buffett evita adquirir companhias que estejam enfrentando problemas difíceis em seu negócio ou que estão mudando fundamentalmente de direção porque os planos anteriores não deram certo.

Em sua experiência, os melhores retornos são alcançados por empresas que vêm produzindo o mesmo produto ou oferecendo o mesmo serviço há vários anos.

Isso porque submeter o negócio a mudanças extensas aumenta a probabilidade de que erros maiores sejam cometidos.

As grandes empresas que despertam o interesse de Buffett têm um produto ou serviço que (1) é necessário ou desejado, (2) não tem substituto próximo e (3) não é regulado.

Pois esses atributos permitem que a companhia mantenha os preços e de vez em quando os aumente, sem medo de perder sua participação no mercado ou seu volume de unidades.

Ademais, essa flexibilidade de precificação é umas das características definidoras de um grande negócio, porque permite que a companhia obtenha retornos acima da média sobre o capital.

Quando estuda um novo investimento ou a aquisição de um negócio, Buffett analisa com muito rigor a qualidade da gestão.

Para ele, as companhias que ele compra devem ser operadas por gestores honestos e competentes que ele admire e em quem possa confiar.

“Não queremos nos unir a gestores a quem falte qualidades admiráveis, por mais atraentes que sejam as perspectivas futuras de seu negócio; nunca deu certo fazer bons negócios com uma pessoa má”, disse o grande investidor.

Como podemos ver, Warren é igualmente meticuloso quando se trata da gestão de companhias cujas ações está estudando. Em especial, ele observa três atributos:

O ato mais importante de um gestor é a alocação de capital da companhia, pois é justamente que isso que determina o valor para o acionista no longo prazo.

Na visão de Buffett, decidir o que fazer com os lucros da empresa – reinvestir no negócio ou distribuir na forma de dividendos – é um exercício de lógica e racionalidade.

Naturalmente, essa decisão está relacionada com a fase de maturação da empresa e o nível de rentabilidade de suas operações.

Warren tem em alta conta os gestores que relatam de maneira plena e genuína o desempenho financeiro de sua companhia, que admitem tanto os erros como os acertos e que são sempre transparentes com seus acionistas.

Em particular, ele respeita os gestores capazes de informar o desempenho da companhia sem se esconder atrás de princípios contábeis geralmente aceitos.

O imperativo institucional é uma tendência adotada por gestores corporativos que imitam o comportamento dos outros, por mais tolo ou irracional que possa ser.

Buffett reconhece que é difícil caminhar em outra direção quando todos os diretores das outras empresas do setor estão indo para uma só direção.

Além disso, o gestor não deve fazer diferente simplesmente por ser diferente.

Na verdade, ele deve ter capacidade de analisar qual é a melhor decisão para o seu negócio e competência para comunicar aos acionistas os motivos de sua escolha.

Os princípios financeiros por meio dos quais ele avalia a excelência da gestão e o desempenho econômico são todos baseados em preceitos próprios do jeito Warren Buffett de investir.

De um lado, ele não leva muito a sério os resultados anuais. Em vez disso, presta mais atenção a médias de cinco anos.

Portanto, ele se oriente por estes quatro princípios:

Segundo Warren, o critério do lucro por ação (LPA) é uma cortina de fumaça, pois algumas empresas preferem reter esse lucro para reinvestir no negócio.

Por outro lado, ele prefere observar o quanto de lucro a empresa gera tendo um certo patrimônio líquido.

Quando maior for esse retorno, mais valor ao acionista no longo prazo.

Contudo, apesar de não ter “fobia de dívida”, ele fica muito atento a um nível de dívida muito grande que pode acabar distorcendo esse indicador.

Buffett diz que “o primeiro ponto a ser entendido é que nem todos os lucros são criados iguais”.

Diante disso, nem o fluxo de caixa nem o lucro contábil são medidas exatas para avaliar o desempenho de uma empresa.

Em vez de usar esses dois indicadores, ele prefere usar o que chama de “lucro do proprietário”

Este consiste no lucro líquido mais a depreciação, a exaustão e a amortização, menos o montante dos investimentos em capital e qualquer capital operacional que possa ser necessário.

Assim como Philip Fisher, Warren tem consciência de que grandes negócios se tornam péssimos investimentos se a gestão não consegue converter vendas em lucros.

Ademais, não há nenhum grande segredo para a lucratividade: tudo se resume a controlar custos.

Portanto, ele busca gestores que estão continuamente tentar cortar despesas para que suas operações tenham o menor custo possível.

No longo prazo, isso vai ser muito significativo no resultado e na sobrevivência da empresa.

Para cada dólar retido, certifique-se de que a companhia tenha criado pelo menos um dólar de valor de mercado.

Se consideramos todos os princípios analisados por Buffett, encontraremos empresas que geram valor ao acionista no longo prazo.

Contudo, o valor de mercado de uma empresa nem sempre é tão bem precificado pelo investidores no curto prazo.

Nesse sentido, é importante ter um parâmetro de avaliação que nos permita mensurar a criação de valor por parte da companhia.

Para Buffett, o aumento do valor deve, no mínimo, equiparar-se ao montante dos lucros retidos, dólar a dólar.

Se o valor sobre mais do que os lucros retidos, melhor.

Até aqui, os princípios do maior investidor de todos os tempos nos nortearam para descobrimos se uma empresa é boa ou não.

Contudo, só isso não basta. É preciso saber se essa ação é um não um bom investimento, e isso leva em consideração seu preço e seu valor.

O preço é determinado pelo mercado, o valor pelo analista após estudar a empresa, e esses não são necessariamente iguais.

Via de regra, o investidor comprará aquela ação quando o preço estiver abaixo do valor, pois, no longo prazo, o primeiro tende a se aproximar do segundo.

Portanto, o investimento racional tem dois componentes:

O método de precificação de um ativo varia de acordo com a percepção de cada analista.

Entretanto, para o Oráculo de Omaha, o melhor método é aquele que determina o fluxo de caixa líquido que se esperada de uma empresa durante seu período de operações, descontado a uma taxa de juros apropriada.

Para ele, a melhor taxa de desconto é a dos títulos de longo prazo do governo americano, que é considerada a taxa livre de risco.

Nos períodos em que a taxa está anormalmente baixa ou alta, ele a manipula para refletir um ambiente mais normalizado.

A principal questão do investimento é: o negócio pode ser adquirido com um desconto significativo em relação a seu valor?

Isso porque comprar boas empresas não é suficiente para garantir o sucesso do investidor.

Nesse sentido, é preciso comprar essa empresa a um preço razoável e que corresponda às expectativas de negócio.

Além disso, quanto mais baixo for o preço que pagamos em relação ao valor justo da ação, maior é a margem de segurança, como aponta Benjamin Gragam.

Nesse artigo, falamos do princípios que norteiam o jeito Warren Buffett de investir na construção da sua carteira de investimentos.

Portanto, como pudemos ver, ele considera quanto fatores qualitativos quanto fatores quantitativos.

Aprenda com esses preceitos e forme sua própria estratégia, independente se você focará mais na qualidade ou no preço.

Na verdade, o importante é ter disciplina e paciência, pois os maiores retornos vêm para aqueles que conseguem permanecer investidores por toda a vida.

Com certeza, O Jeito Warren Buffett de Investir vale a pena, pois ele nos apresenta o essencial da filosofia de investimento do maior investidor de todos os tempos.

Além disso, através de exemplos da vida de Buffett, ele mostra como este pensou em cada uma das suas principais aquisições.

Segundo a avaliação dos leitores: 4.8 estrelas.

Portanto, nós recomendamos a leitura dessa obra para que você conheça um pouco mais sobre as estratégias e o racional do Warren Buffett.

Nesse sentido, você pode comprar o livro no link a seguir:

COMPRE AGORA!

A editora Benvirá é o antigo selo ARX da editora Siciliano, que foi adquirida pela Saraiva em 2008.

Ao longo dos anos, a Benvirá criou o prêmio Benvirá de Literatura, abriu espaço para nossas linhas editoriais e se consolidou como uma das maiores editoras do Brasil.

CONTINUE LENDO

![Faça fortuna com ações – antes que seja tarde, de Décio Bazin [Resenha]](https://www.mobills.com.br/blog/wp-content/uploads/2021/06/faca-fortuna-com-acoes-260x210.jpg)

![Investindo em ações no longo prazo: o guia indispensável do investidor do mercado financeiro [Resenha]](https://www.mobills.com.br/blog/wp-content/uploads/2021/06/investindo-em-acoes-no-longo-prazo-260x210.jpg)