Planejamento sucessório: descubra porque você deve ter um

O planejamento sucessório é um instrumento muito importante. Descubra como ele funciona e porque você deve se preocupar em fazer um,

O planejamento sucessório é um instrumento importante para garantir a transmissão do seu patrimônio para seus dependentes sem haver qualquer conflito ou gastos desnecessários com burocracia.

Apesar da sua importância, poucas pessoas conhecem esse instrumento e, por desconhecerem, acabam não planejando a sua sucessão, o que pode causar inúmeros problemas.

Se você quer saber mais sobre o assunto, continue lendo este artigo. Boa leitura!

O que é planejamento sucessório

O planejamento sucessório é o instrumento ou conjunto de instrumentos cujo objetivo é realizar a partilha dos bens de uma pessoa ainda em vida para seus herdeiros.

Esse é um instrumento importante para garantir que a partilha ocorra conforme a vontade do falecido, não haja discussões e brigas após o seu falecimento e ajudando a não pagar tanto imposto para a transferência dos bens.

Muitas famílias acabam por brigar ou deixar de se falar por conta dos bens de seus antecessores. Por isso, o planejamento sucessório exerce um papel importantíssimo de evitar contendas familiares em razão de bens e da sucessão deles.

Qual o objetivo do planejamento sucessório?

O planejamento sucessório é um instrumento que cumpre vários objetivos importantes que não estão ligados apenas a transferência de patrimônio.

Aqui, listamos os principais desses objetivos:

Evita conflitos familiares: um planejamento sucessório bem realizado e deixando todos os dependentes cientes da sua decisão, evitará que eles briguem pelo seu patrimônio após a sua morte.

- Redução de gastos: o planejamento também faz com que custos com impostos, burocracias e taxas sejam diminuídos.

- Promove a agilidade da transferência: o planejamento sucessório faz com que os bens sejam transmitidos de forma mais rápida, evitando grandes discussões judiciais.

- Permite o usufruto dos bens: em um processo de inventário, é comum que os bens se tornem inacessíveis até a sua resolução. O planejamento sucessório evita isso.

Tipos de planejamento sucessório?

Existem diversos tipos de planejamento sucessório que podem ser escolhidos para a proteção patrimonial no momento da sucessão. Aqui você encontra cada um deles, além de uma explicação sobre eles.

Testamento

O testamento é o instrumento mais comum de planejamento sucessório. Normalmente, é a única forma lembrada pelas pessoas.

Ele é muito importante e útil porque por meio de apenas um instrumento, é possível reunir todo o seu planejamento sucessório, desde bens até beneficiários. E, além disso, esse documento não é imutável, podendo sofrer alterações ao longo do tempo.

Um aspecto importante é que a legislação estabelece que, pelo menos, 50% do patrimônio seja dividido entre os familiares. O restante pode ser passado para pessoas físicas sem qualquer relação de parentesco ou pessoas jurídicas.

Para que o testamento seja válido, é necessário observar essas regras.

Previdência Privada

A previdência privada forma um novo patrimônio a partir de depósitos mensais realizados sem carência ou burocracia. Essa modalidade tem uma vantagem em relação à previdência social, sendo o fato do valor acumulado é passado para os dependentes.

Com o falecimento, os herdeiros recebem as cotas correspondentes do valor arrecadado.

Esse instrumento é vantajoso por ser um dos mais simples e, também por possuir isenção de ITCMD (Imposto de Transmissão Causa Mortis ou Doação) em caso de transferências.

Seguro de vida

O seguro de vida é uma maneira interessante de fazer um planejamento sucessório.

A grande vantagem dessa modalidade é que o valor referente ao seguro de vida não entra no inventário, ou seja, ele pode ser recebido de forma mais rápida, sendo usado muitas vezes para arcar com os custos do processo.

O seguro de vida é uma apólice contratada que irá pagar ao beneficiário o valor designado em caso de falecimento do contratante.

Por meio dele, é possível colocar qualquer pessoa como beneficiária da apólice, sendo ela um herdeiro ou dependente.

O valor pago ao beneficiário ajudará a pagar as custas do inventário, pagar as dívidas e sustentá-la após a morte.

Doações em vida

Por fim, uma das maneiras de realizar o seu planejamento sucessório ainda em vida é por meio de doação.

Nesse caso, ainda em vida, o antecessor realiza a divisão do seu patrimônio e já realiza a doação para cada um dos seus dependentes. Isso reduz a carga tributária da herança.

Porém, é importante se atentar para os limites legais dessa modalidade, para que ela seja válida.

Holding familiar

A última modalidade de planejamento sucessório é a holding familiar. Ela é uma empresa que possui os herdeiros como sócios.

O patrimônio do sucessor é incorporado na empresa e cada dependente possui uma cota social, correspondente à sua porcentagem na herança.

Se feito da maneira correta, essa forma é isenta de ITBI (Imposto sobre a Transmissão de Bens Imóveis Inter-Vivos).

Quem deve fazer um planejamento sucessório?

Agora que já entendemos o que é, quais os objetivos e quais as formas de fazer o planejamento sucessório, chegou o momento de entender quem deve possuir esse planejamento feito.

É importante destacar que qualquer pessoa pode fazê-lo. Porém, existem três perfis de pessoas que devem priorizar esse planejamento.

Conheça quem são:

Perfis alta renda

Pessoas que possuem um patrimônio acumulado razoavel precisam realizar o planejamento sucessório para evitar brigas e desentendimentos após o seu falecimento.

Com o planejamento, você já distribui seus bens e evita que seus herdeiros disputem para ver quem vai conseguir ficar com mais.

Por isso, muitas pessoas de alta renda optam por planejar a sucessão do seu patrimônio ainda em vida.

Pessoas idosas

Com o avançar da idade as chances de doenças graves ou acontecimentos fatais aumentam. Por isso, para quem está já em idade avançada, o planejamento sucessório ajuda você a viver mais tranquilamente a sua terceira idade, sabendo que os seus bens estarão divididos e seus dependentes não irão brigar por conta deles.

Pessoas com profissões de risco

Caso a sua profissão envolva risco de vida, é importante que você faça um planejamento sucessório.

Isso porque, com o risco de vida, é importante estar preparado para qualquer infortúnio que possa acontecer, evitando burocracias e desgastes para quem fica.

Como fazer o planejamento sucessório

Existem algumas etapas para a elaboração do planejamento sucessório que devem ser seguidas para você criar o seu.

Caso prefira, é possível contratar profissionais especialistas no assunto. Porém, caso você mesmo queira fazer, confira cada passo:

- Avaliação do patrimônio

- Definir herdeiros e outras pessoas envolvidas

- Escolher as formas de transferência do patrimônio

- Fazer os documentos necessários

- Avisar os envolvidos

- Revisar periodicamente o planejamento

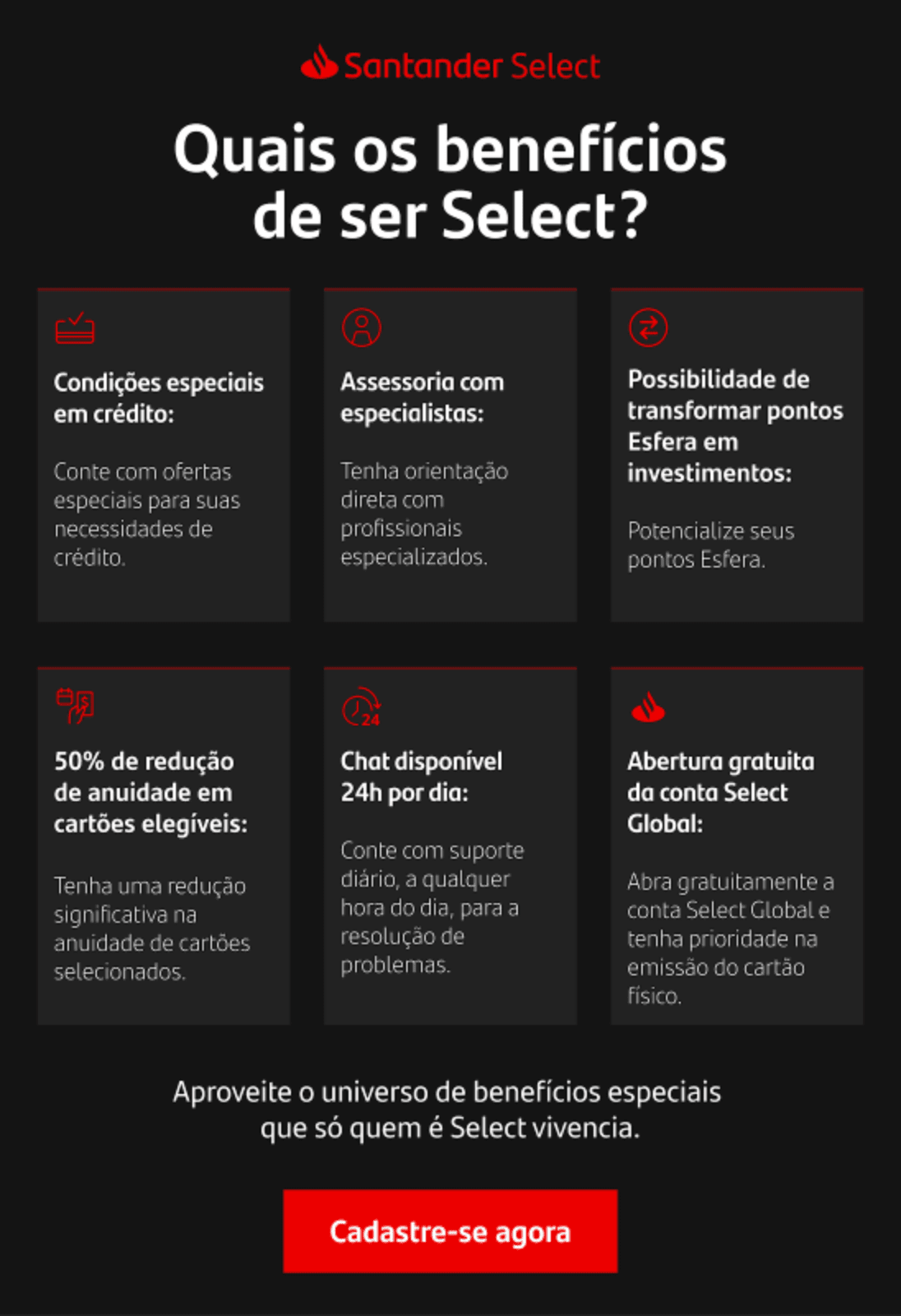

Santander Select: a conta ideal para alta renda

A conta Santander Select é voltada para o segmento de alta renda, com diversos benefícios exclusivos para seus clientes.

Essas contas frequentemente oferecem serviços exclusivos, gerentes dedicados, assessoria de investimentos especializada e medidas de segurança aprimoradas.

Confira os benefícios:

- Condições especiais em crédito, financiamentos, seguros e assistências.

- Atendimento VIP personalizado.

- Isenção de tarifas em transferências internacionais, compra e venda de moedas, saques, etc.

- Assessoria com especialistas para receber ajuda.

- Mais de 200 espaços exclusivos de atendimento com conforto e privacidade.

- Possibilidade de transformar os pontos Esfera em investimentos.

- Acesso a mais de 850 salas VIP Mastercard e mais de 1.000 salas VIP Visa.

- Chat disponível 24h por dia durante o ano todo.

- Abertura gratuita da conta Select Global.

- Reservas gratuitas das salas do Work Café Santander.

Dessa maneira, a parceria com instituições confiáveis proporciona um ambiente financeiro mais seguro e personalizado para clientes de alta renda.

Saiba mais e abra a sua conta:

Compartilhe este conteúdo

Escrito por Luis Soares