Taxa de juros do financiamento imobiliário: Como escolher a melhor

Entenda as implicações da taxa de juros do financiamento imobiliário e como você pode escolher a melhor opção para você.

Comprar um imóvel envolve decisões importantes, como escolher a melhor opção de financiamento e, para isso, é fundamental entender como funciona a taxa de juros do financiamento imobiliário.

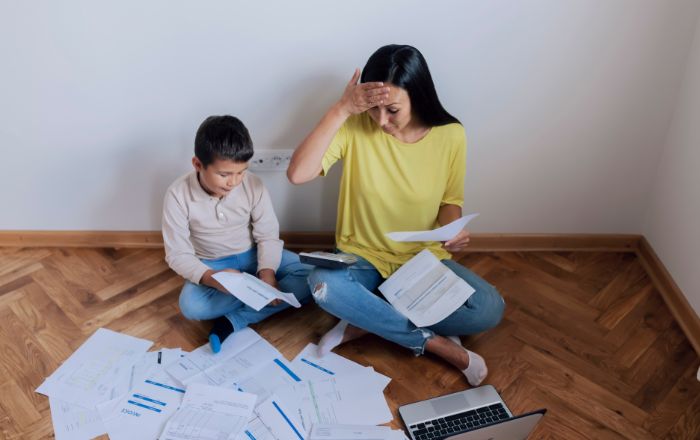

Adquirir um imóvel é um grande passo na vida de muitas pessoas. Seja para sair do aluguel, investir em um patrimônio ou até mesmo mudar de cidade.

A taxa de financiamento imobiliário é um fator chave na hora de escolher o melhor banco ou instituição financeira para financiar a compra do imóvel.

Por isso, abaixo explicamos melhor como analisar a melhor opção de taxa para aquilo que você busca adquirir.

O que é a taxa de financiamento imobiliário?

De forma breve, a taxa de juros do financiamento imobiliário é um certo valor que você paga para o banco pelo serviço que ela faz por você de emprestar o valor a compra do imóvel.

Ou seja, como a instituição financeira adiantou todo esse valor que você precisa para comprar o imóvel, eles colocam uma certa taxa para poder lucrar com esse serviço que eles estão prestando.

Essa taxa de juros é definida pelos bancos e pode variar bastante de uma instituição para outra. Por isso, é importante pesquisar e comparar as propostas de diferentes bancos antes de fechar negócio.

Taxa pré ou pós-fixada?

Além disso, a taxa de juros do financiamento imobiliário pode ser pré-fixada ou pós-fixada.

Na taxa pré-fixada, o valor da taxa de juros é definido no momento da contratação do financiamento e não sofre alterações ao longo do tempo.

Já na taxa pós-fixada, a taxa de juros é calculada com base em algum índice econômico, como a taxa Selic ou o Índice Nacional de Preços ao Consumidor Amplo (IPCA), e pode variar ao longo do tempo.

VEJA TAMBÉM: Tabela de score para financiamento: Entenda como funciona

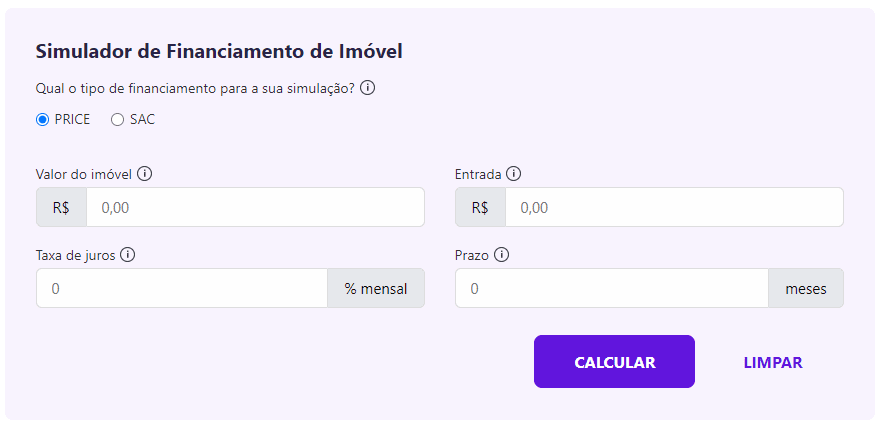

Calcule a taxa de juros do financiamento imobiliário

Para facilitar essa operação e que você entenda de forma prática como fazer, basta usar o Simulador de Financiamento Imobiliário gratuito da Mobills!

Basta colocar as condições e taxas do financiamento que você tem interesse e calcular. O resultado é mostrado de forma completa para você conseguir se programar financeiramente da melhor forma.

O que é levado em consideração na taxa de juros?

Para estabelecer qual é a taxa ideal para você, a instituição que está oferecendo o financiamento usa alguns critérios importantes para isso como:

- Valor do imóvel;

- Quantidade solicitada para financiar;

- Valor de entrada;

- Local do imóvel;

- Renda do comprador;

- Perfil do comprador e alguns outros fatores.

Quanto melhor o perfil de crédito do comprador, ou seja, quanto mais ele puder comprovar a sua capacidade de pagamento, mais baixa a taxa de juros oferecida pelo banco.

Isso é visto no momento em que a instituição faz a análise de crédito do interesado.

Algumas ações que podem ajudar a melhorar o perfil de crédito incluem quitar dívidas em aberto, manter o nome limpo nos órgãos de proteção ao crédito e ter uma renda estável e comprovada.

Essas medidas podem não só ajudar a obter uma taxa de juros mais baixa, mas também aumentar as chances de aprovação do financiamento.

Se você está buscando opções de instituições que possuem opções vantajosas, a CrediHome pode ser uma opção interessante.

Financiamento imobiliário – CrediHome

- Precisa ter a matrícula do imóvel

- IPTU atualizado do imóvel

- CPF regular;

- Precisa ter uma conta bancária.

- Deve apresentar comprovante de renda e endereço;

- Deve ter 18 anos ou mais.

- Prós

-

A Credihome é uma fintech especializada na concessão de crédito no mercado imobiliário

-

Financie até 80% do valor de um imóvel

-

Atendimento ao cliente feito por especialistas do mercado imobiliário

- Contras

-

Liberação de recursos um pouco lenta.

Financiamento imobiliário – CrediHome

Outras considerações

Além disso, é importante lembrar que o valor da taxa de financiamento imobiliário não é o único fator que deve ser considerado na hora de avaliar o custo total do financiamento.

Outros custos, como as taxas de cartório e o seguro obrigatório, também devem ser levados em conta. Grande parte desses custos estão resumidos no Custo Efetivo Total (CET).

Por isso, é importante comparar as propostas de diferentes bancos e avaliar não apenas a taxa de juros, mas também todos os outros custos envolvidos no financiamento.

Dessa forma, é possível escolher a opção que oferece o melhor custo-benefício para o seu caso específico.

Para te ajudar a não ser perder com todas essas taxas no momento de contratar seu financiamento, aqui você tem cupom EXCLUSIVO para usar a funções premium do Gerenciador Financeiro da Mobills.

Como escolher a taxa de financiamento imobiliário ideal?

Em resumo, a taxa de financiamento imobiliário é um fator importante na hora de escolher a melhor opção de financiamento para a compra de um imóvel.

É fundamental avaliar o perfil de crédito, o valor da entrada e comparar as propostas de diferentes bancos antes de tomar uma decisão.

Além disso, é importante lembrar que a taxa de juros não é o único fator que deve ser levado em conta na hora de avaliar o custo total do financiamento.

Outros custos, como as taxas de cartório e o seguro obrigatório, também devem ser considerados.

Por isso, é importante fazer uma análise cuidadosa de todas as opções disponíveis e escolher aquela que oferece o melhor custo-benefício para o seu caso específico.

Com isso em mente, é possível realizar o sonho da casa própria de forma segura e consciente, de acordo com suas finanças pessoais.

Compartilhe este conteúdo

Escrito por Thiago Sousa Redator

Analista de conteúdo apaixonado por tecnologia e poliglota que usa o marketing de conteúdo para proporcionar acesso fácil à educação sobre finanças pessoais.