![O Jeito Warren Buffett de Investir: Os segredos do maior investidor do mundo [Resenha]](https://www.mobills.com.br/blog/wp-content/uploads/2021/07/o-jeito-warren-buffett-de-investir-260x210.jpg)

Livro O Jeito Peter Lynch de Investir [Resenha]

Peter Lynch foi um dos maiores gestores do século XX. Leia o artigo e conheça algumas de suas lições!

Ficha técnica

- Título: O jeito Peter Lynch de investir

- Autor: Peter Lynch e John Rothchild

- Editora: Benvirá

- Data da publicação: 1989

- Número de páginas: 304

Sobre o autor

Quem é Peter Lynch?

Em 19 de janeiro de 1944, Peter Lynch nascia na cidade Newton, estado do Massachusetts, Estados Unidos.

Mesmo jovem, decidiu investir suas economias nas ações da Flying Tiger Airline, conseguindo multiplicar seu dinheiro em dez vezes.

Na faculdade, ele se especializou em história, filosofia e psicologia e conquistou o título de Mestre em Administração pela Universidade da Pensilvânia.

Com 22 anos, se tornou estagiário da Fidelity Investments, mas teve que se afastar por quase três anos por conta do serviço militar.

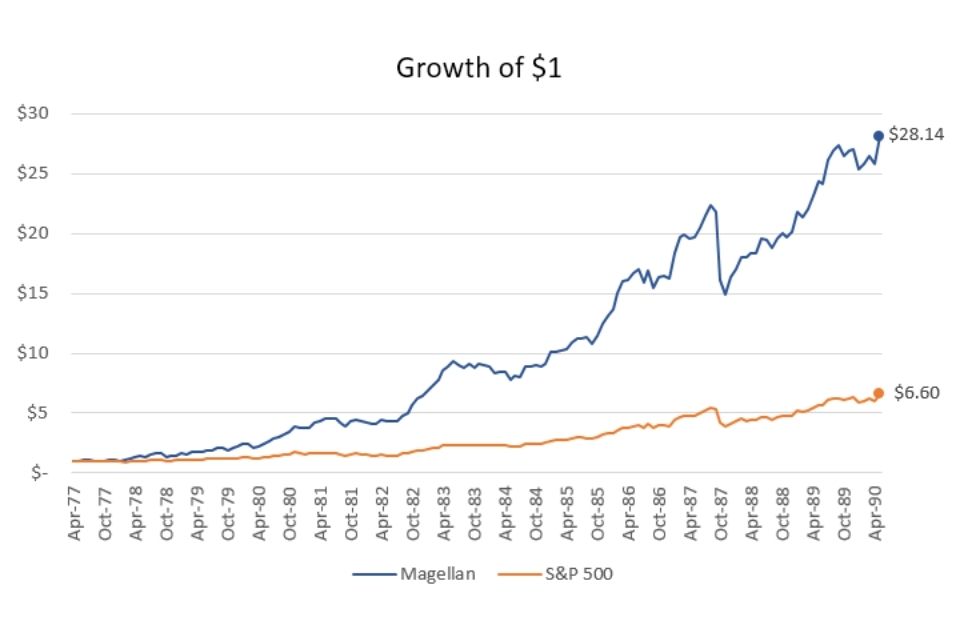

Em 1969, ele foi contratado definitivamente pelo Fidelity, chegando ao posto de diretor de pesquisas anos depois. Contudo, passados oito anos, ele se tornaria gerente do Fidelity Magellan Fund.

Enquanto foi gerente, o fundo teve uma média de retorno de 29% ao ano, ou seja, quem investiu U$ 1 em 1977, teria acumulado mais de U$ 28 em 1990.

Infelizmente, Peter Lynch deixou seu cargo relativamente cedo, com 46 anos, se tornando vice-presidente da Fidelity Management & Research Co.

Por conta de sua rentabilidade absurda alcançada durante o período em que ficou à frente do fundo, ele entrou para os livros de história como um dos maiores investidores do século XX.

Mas, como ele conseguiu isso? Qual era sua filosofia?

Agora, vamos conhecer um pouco mais sobre o jeito Peter Lynch de investir.

Investimento é uma aposta?

Somente no final da década de 1920 que as ações enfim atingiram um status de “investimento prudente”, enquanto anteriormente eram descartadas como um jogo pela maioria da população.

E esse foi precisamente o momento em que um mercado sobrevalorizado transformou a aquisição de ações em uma aposta, muito mais do que em um investimento.

Entretanto, essa ideia não seria totalmente reconsiderada até o final de 1960, quando as ações voltaram a ser aceitas como investimento, mas em um mercado também sobrevalorizado, que transformou a maioria delas em um negócio arriscado.

Historicamente, as ações foram aceitas como investimento, ou rejeitadas como um jogo, de forma rotineira e cíclica e normalmente em ocasiões equivocadas.

“As ações têm maior probabilidade de serem aceitas como prudentes no momento em que não o são.” -Peter Lynch

Durante anos, as ações de grandes empresas foram consideradas “investimentos” e as de pequenas empresas, “especulações”.

Mas, recentemente as ações de empresas pequenas se tornaram investimento, e a especulação é feita nos mercados de futuros e opções.

Na verdade, sempre estamos redesenhando essa linha divisória.

Investir é desequilibrar as probabilidades

Dito isso, podemos começar a separar apostar de investir, não em razão do tipo de atividade, mas em razão da habilidade, da dedicação e da empresa do participante.

Para um apostador veterano com disciplina para ater-se a um sistema, apostar em cavalos oferece um retorno de longo prazo relativamente seguro, o qual, para ele, é tão confiável quanto ter uma cota de um fundo de investimento ou ações de uma grande empresa.

Enquanto isso, para um investidor em ações imprudente e impetuoso, que persegue as “dicas quentes” e adquire e vende suas ações abruptamente, um “investimento” em ações não é mais confiável que desperdiçar dinheiro com o cavalo de crina mais bonita.

Portanto, para o investidor imprudente e impetuoso, o conselho de Peter Lynch é: pegue seu dinheiro e vá para um cassino; pelo menos, nesses ambientes agradáveis, enquanto você perde, você será capaz de dizer que se divertiu enquanto jogava.

Para Peter Lynch, um investimento é simplesmente uma aposta na qual se consegue desequilibrar as probabilidades a seu favor.

Nesse sentido, ao estudar uma empresa, você pode aprender quais têm mais chances de crescer e prosperar.

Você nunca terá certeza acerca do que acontecerá, mas cada nova ocorrência na companhia é uma chance de você tomar uma decisão que mova as probabilidades.

Ações a se evitar

No jeito Peter Lynch de investir, ele busca evitar aquelas ações destacadas, do setor mais destacado, aquela que obtém a publicidade mais favorável, sobre a qual todo investidor ouve falar constantemente – e que, sucumbindo à pressão popular, acaba comprando.

Nesse sentido, as ações destacadas podem subir de preço rapidamente, em geral para níveis distantes de quaisquer padrões de valor, mas, uma vez que não há nada além da esperança para sustentá-las, elas caem de modo igualmente rápido.

Então, se você não for esperto ao vender as ações destacadas, você logo verá seus lucros transformados em perdas, porque, quando o preço cai, é provável que isso não ocorra lentamente.

“Exatamente quando os analistas preveem crescimentos de dois dígitos para sempre, o setor começa a declinar.” -Peter Lynch

Portanto, quem espera viver com os lucros obtidos com esse tipo de ação, logo estará sob os cuidados do serviço social.

O alto crescimento e os setores destacados atraem uma multidão muito esperta que deseja participar do negócio.

Empreendedores e capitalistas de risco permanecem noites acordados imaginando como juntar-se ao negócio de forma mais rápido possível.

Contudo, todo empreendimento bem-sucedido que não tem um sistema para defender suas patentes e seu nicho pode ser vítima de imitação de outras empresas. Desse modo, a margem de lucro da companhia tende a cair pela presença de concorrentes.

Cuidado com “a próxima alguma coisa”

No jeito Peter Lynch de investir, outra ação a se evitar é a daquela empresa tachada como a próxima IBM, o próximo McDonald’s, a próxima Intel ou a próxima Disney.

Quantas vezes você ouviu falar que algum jogador é o próximo Cristiano Ronaldo ou o próximo Messi e depois de um tempo o seu rendimento cai? Em ações, há um caminho similar.

De fato, quando as pessoas exaltam uma ação como “a próxima alguma coisa”, isso normalmente não apenas marca o fim da prosperidade para o imitador como também para o original com o qual ele é comparado.

Evite ações de empresas que “piorizaram”

Em vez de recomprar ações ou aumentar dividendos, as empresas lucrativas normalmente preferem desperdiçar dinheiro em aquisições tolas.

Isso porque o “piorizador” busca compras que estão (1) sobrevalorizadas e (2) completamente além de sua compreensão. Isso assegura que as perdas não serão maximizadas.

A cada duas décadas, as empresas parecem alternar-se entre a ampla “priorização” (quando bilhões são gastos em empolgantes aquisições) e a ampla reestruturação (quando aquelas aquisições não tão empolgantes são vendidas abaixo do preço de compra).

Nesse sentido, esses episódios frequentes de aquisição e arrependimento podiam ser aplaudidos como uma forma de transferir dinheiro dos acionistas das grandes empresas para os da pequenas empresas que são adquiridas.

Na verdade, Peter Lynch nunca entendeu a razão disso tudo, exceto, talvez, que a gestão considere mais excitante adquirir empresas menores, ainda que caras, a recomprar ações ou pagar dividendos.

Do ponto de vista do investidor, as duas únicas vantagens sobre a “priorização” são ter ações da empresa que é adquirida ou encontrar oportunidades em recuperação entre as vítimas da “priorização” que decidiram se reestruturar.

Contudo, isso não significa que toda aquisição é ruim. Trata-se de uma estratégia muito boa quando o negócio de base é fantástico.

Por exemplo, nunca teríamos ouvido falar em Warren Buffett ou em Berkshire Hathaway se esta tivesse se atido aos têxteis.

Cuidados com a ação “sussurrada”

Peter Lynch frequentemente recebia recomendações confidenciais de pessoas que acreditavam terem descoberto uma grande vencedora dos próximos anos. Essas são as ações de alto risco, também conhecidas como ações sussurradas.

Normalmente, essas são empresas novas que têm uma solução muito criativa ou assustadoramente complicada. Além disso, sempre há uma grandiosa história por trás de cada uma dessas empresas, mas que são histórias sem nenhuma substância.

Então, como são empresas novas, não há tantos dados para serem analisados e, assim, o investidor se vê livre da tarefa de estudar os indicadores.

Mas, Peter Lynch levanta uma questão: se a empresa é tão boa, nós podemos esperar mais alguns anos até ela estabelecer um histórico de resultados que podemos analisar.

Nesse sentido, ele fala que é um mito dizer que os IPOs (Ofertas Públicas Iniciais) são o melhor momento para investir em uma ação. Na verdade, os IPOs são mais arriscados porque há muito pouca informação disponível sobre a empresa para analisarmos.

Grandes empresas, pequenos movimentos

O tamanho de uma empresa tem muito a ver com aquilo que você esperar em relação à ação.

Quão grande é a empresa pela qual se interessou? À exceção de produtos específicos, as grandes companhias não têm grandes variações nos preços de ações.

Em certos mercados, elas se saem bem, mas você obterá os maiores movimentos de cotações em empresas menores.

Entretanto, não há nada de errado em adquirir uma companhia de maior valor de mercado, você só precisa ficar atento para não alimentar expectativas irreais.

Após estabelecer o tamanho da firma com relação às outras de um setor específico, Peter Lynch distribui as empresas em seis categorias.

E são essas categorias que vamos conhecer agora!

1. As ações de crescimento lento

Normalmente, espera-se que as empresas grandes e já há muito estabelecidas cresçam apenas um pouco acima da taxa de crescimento da economia do país.

Contudo, elas não começaram dessa forma. Elas inicialmente tinham um crescimento rápido e, um dia, exauriram-se, seja em razão de terem ido o mais longe possível, seja por haverem se cansado de obter os melhores resultados em todas as oportunidades que tinham.

Quando um setor como um todo reduz seu ritmo (como sempre parece ocorrer), grande parte das empresas pertencentes àquele setor também perde seu vigor.

Ademais, um sinal de crescimento lento é o de que que essa ação realiza pagamentos de dividendos regular e generosamente.

Isso acontece porque as empresas costumam pagar dividendos generosos quando não conseguem imaginar novas formas de usar o dinheiro para expandir o negócio.

No jeito Peter Lynch de investir, não há muitas empresas dessa categoria em sua carteira de investimentos.

2. As ações confiáveis

Ações de empresas confiáveis são aquelas de gigantes multibilionárias que não são necessariamente alpinistas ágeis, mas elas têm um crescimento mais veloz que as empresas de crescimento lento.

É importante que saibamos que essas empresas podem duplicar ou triplicar o seu valor, mas isso não acontecerá em um curto espaço de tempo. Por outro lado, se isso acontecer em um prazo muito longo, talvez, não valha a pena investir nesse tipo de companhia.

O ideal é que invistamos em uma ação cujo retorno compense o risco. Se eu duplicar o valor aplicado em 20 anos, seria melhor eu investir em títulos públicos, onde eu teria um desempenho parecido correndo bem menos risco.

Portanto, Peter Lynch adquire ações confiáveis para ter um lucro de 30% a 50% para depois vendê-las e repetir o processo com ações similares que não se valorizaram.

3. As ações de crescimento rápido

Para Peter Lynch, essas são suas ações favoritas: novos empreendimentos, pequenos e agressivos, que crescem de 20% a 30% por ano.

Além disso, com um pequeno portfólio, uma ou duas dessas ações podem fazer a carreira de um indivíduo.

Todavia, é importante lembrar que uma empresa de crescimento rápido não necessariamente tem de pertencer a um setor em rápida expansão.

Há muitos riscos com as ações de rápido crescimento, especialmente entre as empresas mais jovens, que tendem a ser excessivamente entusiasmadas e mal financiadas.

Dessa forma, enquanto as empresas de crescimento correm o risco de extinção, as maiores enfrentam a possibilidade de uma desvalorização acelerada quando começam a falhar.

Uma vez que uma empresa de rápido crescimento se torna uma empresa grande, ela passa a ver-se diante do dilema: não há suficiente espaço para esticar.

4. As ações cíclicas

Uma empresa cíclica é aquela cujas vendas e lucros aumentam e diminuem de maneira regular ou completamente previsível.

Em um setor em crescimento, os negócios continuam em expansão, mas, em um setor cíclico, eles se expandem e se contraem repetidas vezes.

Ao saírem de um período de recessão em direção a uma economia vigorosa, as empresas cíclicas florescem, e os preços de suas ações tendem a subir muito mais rápido do que as empresas confiáveis. Por outro lado, você pode perder muito dinheiro se comprar as ações no momento errado do ciclo.

Nesse sentido, o momento é essencial nesse tipo de ação, e você deve ser capaz de detectar os primeiros sinais de que o negócio está perdendo ou ganhando ritmo.

5. Ações em recuperação

Os candidatos dessa categoria foram castigados e estão em dificuldades.

Essas ações não são de crescimento lento; elas não crescem. Também não são ações cíclicas, que se recuperam; são potenciais fatalidades.

Por estarem em dificuldades, os preços das ações dessas empresas estão em patamares baixíssimos. Contudo, caso ela se recupere, o patrimônio do investidor pode se multiplicar por muitas vezes.

A melhor coisa em investir em ações em recuperação bem-sucedidas é que, de todas as categorias, suas altas e baixas estão menos relacionadas ao mercado em geral.

6. Ação com ativos ocultos

A expressão “ação com ativos ocultos” refere-se a qualquer empresa proprietária de algum ativo valioso sobre o qual você tenha conhecimento, mas o ignorado pelo mercado.

Com tantos analistas e observadores corporativos investigando o mercado, parece impossível acreditar que possa haver muitos ativos que o mercado não tenha notado – mas, acredite, eles existem.

Nesse sentido, a ação com ativos ocultos é aquela em que o diferencial local pode ser utilizado com a melhor vantagem possível.

Aprenda com o jeito Peter Lynch de investir

Um dos principais pilares do jeito Peter Lynch de investir é a tomada de decisões baseadas nos fundamentos do negócio, não nos preços deste.

Por isso, ele fala bastante sobre entender os ciclos de mercado, os modelos de negócio, as categorias de ações.

Dessa forma, ele consegue tomar uma decisão de modo muito mais racional e baseado naquilo que realmente importa, que é a operação que está por trás do código da ação.

Então, se fizermos isso, teremos ótimos resultados com os nossos investimentos.

Avaliação: O Jeito Peter Lynch de Investir vale a pena?

Sim, O Jeito Peter Lynch de Investir vale a pena, pois o autor nos apresenta a filosofia de um dos maiores gestores do século XX.

Desse modo, podemos refletir sobre sua estratégia e, assim, adotar aquelas que fazem sentido na nossa filosofia.

Portanto, nós recomendamos a leitura dessa obra para que você possa desenvolver e amadurecer sua própria estratégia no mercado financeiro.

Nesse sentido, você pode comprar o livro no link a seguir:

Sobre a editora

Desde 2015, a editora Benvirá expandiu suas linhas editoriais e começou a publicar livros de empreendedorismo e investimentos.

Contudo, além desse temas, ela é bastante consolidada no segmento de ficção e não-ficção.

Compartilhe este conteúdo

Escrito por Equipe Mobills Redator Web

Por trás da Mobills temos um time de sonhos, de coragem, criatividade e inovação, unido por um propósito em comum: gerar liberdade financeira.

![O Investidor Inteligente: O Guia Clássico para Ganhar Dinheiro na Bolsa [Resenha]](https://www.mobills.com.br/blog/wp-content/uploads/2021/04/o-investidor-inteligente-260x210.jpg)