Inflação hoje: confira a variação do índice de preços [Atualizada]

Você sente que seu dinheiro vale cada vez menos? Leia o artigo e entenda o porquê disso!

Você já percebeu que o preço das coisas fica mais caro a cada dia? Esse é o fenômeno da inflação, que é muito comum na vida do brasileiro.

Neste artigo, vamos aprender como a inflação hoje funciona, como afeta seus investimentos e como se proteger dela. Então, vamos nessa?

Quanto tá a inflação hoje?

A inflação hoje, medida pelo IPCA, está em:

| DESCRIÇÃO | VALOR |

|---|---|

| Inflação HOJE (referente janeiro/2024) | 0,42% |

| Inflação acumulada em 12 meses (fev/2023 a jan/2024) | 4,42% |

| Inflação acumulada em 2024 (Até janeiro/2024) | 0,42% |

O que é inflação?

A inflação nada mais é que o aumento generalizado e contínuo dos preços da economia e é um fenômeno da moeda.

Para entendermos essa questão, temos que lembrar que só existem três formas do governo se financiar: impostos, empréstimos e criação de dinheiro.

Não obstante seu volume atual, os gastos públicos sempre aumentam, seja para impulsionar a economia, suprir as necessidades da população ou patrocinar a reeleição dos políticos.

Portanto, de tempos em tempos, o governo precisa de mais dinheiro para fazer frente aos gastos crescentes.

Entretanto, aumentar impostos é uma medida muito impopular e, com certeza, levará a uma grande insatisfação dos cidadãos.

Por outro lado, pedir empréstimo é mais fácil, mas tem um limite. Se a dívida pública aumentar muito, os investidores ficarão com receio de emprestar dinheiro ao Tesouro Nacional.

Então, diante disso, os governos em todo o mundo utilizam constantemente a forma mais sutil dentre as três: a criação de dinheiro.

Como o Tesouro Nacional detém o monopólio da produção de moeda, ele pode utilizar esse mecanismo sempre que julgar conveniente.

Dito isso, vamos entender como a criação de dinheiro gera a inflação hoje.

O que causa a inflação?

Quando se coloca mais dinheiro na economia, as pessoas terão condições de aumentar seu nível de consumo.

Então, como a demanda por produtos aumentou e a oferta permaneceu a mesma, a tendência dos preços desses produtos é aumentar. Mas, como isso acontece?

Como os preços aumentam

Imagine que você é um vendedor de lápis e que você vende mais ou menos 100 lápis por mês a 5,00 reais cada.

Se o governo colocar mais dinheiro na economia, as pessoas terão acesso a esse dinheiro e poderão comprar mais lápis e/ou mais pessoas poderão comprar lápis.

Diante da demanda maior, você pode manter o preço e a quantidade de lápis fixos, mas aí algumas pessoas que queriam lápis vão ficar sem eles.

Logo, as pessoas que mais querem seus lápis estarão dispostas a pagar mais para terem acesso a eles. Assim, o preço do produto vai aumentar como uma forma de suprir as necessidades daqueles que mais desejam o produto.

Contudo, vamos supor que você, vendedor, queira aumentar a produção de lápis para que você possa atender a toda essa nova demanda.

Para isso, você vai ter que encomendar mais do atacadista, este encomenda do fabricante e assim por diante.

Como o maior fluxo de encomenda gera uma maior demanda por mão de obra e material para aumentar a produção, a reação inicial dos trabalhadores e produtores de material será como a dos atacadistas – trabalhar mais tempo e produzir mais, além de cobrar mais.

Desse modo, o custo dos seus lápis vai aumentar e, para não perder margem de lucro, você vai repassar esse aumento para os consumidores.

É óbvio que esse processo acontece ao longo de meses, não é do dia para o outro. Por isso, antes da inflação chegar no consumir, ela chegou no vendedor.

Nesse exemplo, estamos usando o caso de um lápis, mas essa realidade é mais observável em bens de maior necessidade.

Portanto, com essa ilustração, a gente pode perceber que o aumento dos preços é natural.

Oferta e demanda por moeda

A inflação não acontece simplesmente porque o governo aumentou a base monetária, mas sim porque a oferta de moeda aumenta mais rápido do que a oferta de bens na economia.

Então, para uma mesma oferta de produtos, tem uma maior demanda. Portanto, quando há um aumento da oferta de bens para suprir uma demanda que foi estimulada artificialmente, os custos aumentam.

Além disso, não é o aumento de um item na economia que vai gerar inflação, mas sim o aumento contínuo e generalizado de preços. É um fenômeno que atinge toda a economia.

Resumindo, quando o governo coloca mais dinheiro na economia sem que tenha havido uma maior oferta de produtos, os preços aumentam.

Por isso, podemos entender que a inflação é um fenômeno monetário, ou seja, um fenômeno da moeda.

Quem define a inflação?

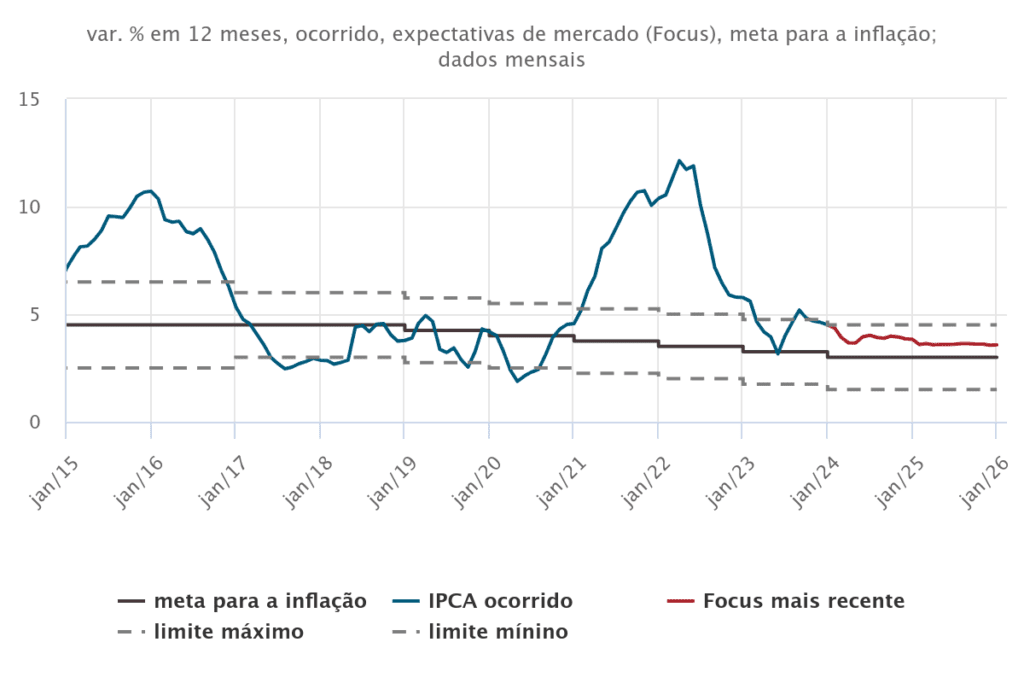

A inflação hoje é definida pela variação dos preços da economia, mas o Conselho Monetário Nacional define uma meta que julga razoável para o funcionamento da economia.

Como o Banco Central é o responsável pela estabilidade da nossa moeda e executor da política monetária, ele opera diariamente no mercado para manter a inflação dentro da meta estabelecida.

O primeiro país a adotar esse sistema de “metas de inflação” foi a Nova Zelândia, em 1990.

Na década anterior, anos 80, surgiu um entendimento entre alguns economistas que perseguir uma baixa taxa de inflação seria suficiente para garantir o desenvolvimento econômico e a estabilidade financeira.

Por isso, os bancos centrais ao redor do mundo começaram a trabalhar em cima desse novo sistema.

Nesse sentido, para manter a inflação dentro da meta, o Banco Central do Brasil faz uso dos instrumentos de política monetária.

Instrumentos de política monetária

Os principais instrumentos da política monetária são três:

Taxa de juros

No Brasil, a Selic é a taxa básica de juros da economia e tem efeito sobre as outras taxas do mercado financeiro.

Por exemplo, com a subida da Selic, outras taxas também vão subir. Nesse caso, vai ficar mais caro para as empresas pegarem empréstimos, e, se fica mais caro, elas vão investir menos em expansão.

Desse modo, haverá uma desaceleração no crescimento das empresas, o que vai gerar menos empregos.

Além disso, com a elevação da taxa, o custo de oportunidade de gastar também vai subir. Então, as pessoas vão preferir deixar o dinheiro numa aplicação segura em seu banco a gastar.

Se as pessoas gastam menos, menos as empresas vendem, menos elas lucram e menos geram empregos.

Por isso, uma mudança na taxa pode aquecer ou desaquecer a economia.

Taxa de redesconto

O redesconto é o empréstimo que os bancos comerciais recebem do Banco Central (BC) para cobrir eventuais problemas de liquidez.

Um aumento na taxa de redesconto indica que os bancos sofrerão maiores custos, caso fiquem ilíquidos.

Então, no caso de aumento dessa taxa, as instituições financeiras são incentivadas a reduzir a oferta de crédito.

Portanto, com crédito mais difícil, as empresas terão mais dificuldades para tomar dívida, gerar empregos etc.

Depósito compulsório

Para evitar uma crise sistémica no sistema financeiro, o Banco Central obriga os bancos a deixar uma parte das suas reservas totais como depósitos no próprio BC.

Dessa forma, em caso de uma crise, os bancos terão aquelas reservas para fazer frente as suas responsabilidades.

Caso a alíquota do depósito compulsório aumente, menos dinheiro os bancos terão para emprestar, e, assim, o crédito vai ficar mais caro.

Com crédito mais caro, vai acontecer o mesmo problema de financiamento das empresas.

Através desses três instrumentos, o Banco Central pode manipular o nível da atividade econômica e, por consequência, a inflação.

Isso porque uma economia aquecida é sinônimo de demanda aquecida. Então, com uma demanda maior por produtos e serviços, os preços aumentam.

Índices de inflação

Diante da questão da variação dos preços, pode surgir uma dúvida: como medir a inflação hoje?

Para isso, foram criados vários índices que medem o aumento do custo de vida da população e dos custos do mercado. E são esses índices que vamos conhecer agora.

IPCA

O IPCA (Índice de Preços ao Consumidor Amplo) é o índice oficial de inflação do Brasil. Sendo assim, ele serve como referência para as metas de inflação e para as alterações na taxa de juros.

Além disso, ele é divulgado mensalmente pelo IBGE no 10º dia do mês posterior ao mês de referência.

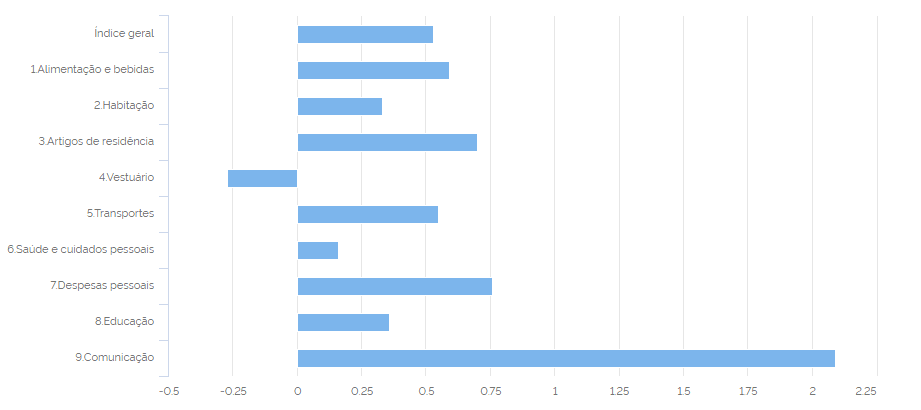

O objetivo do IPCA é medir a variação dos preços de uma cesta de produtos e serviços consumidos pela população.

Essa cesta é definida pelo IBGE, que verifica o que a população consome e quanto da renda familiar é gasto em cada produto: arroz, feijão, passagem de ônibus, material escolar, médico, cinema, entre outros.

Por isso, o índice leva em conta não apenas a variação de preço de cada item, mas também o peso que ele tem no orçamento das famílias.

Mas, é qualquer família que entra nessa medição? Não!

O IPCA mede a variação do custo de vida médio de famílias com renda mensal de 1 a 40 salários-mínimos, que estão localizadas nas 13 maiores áreas urbanas do país.

Para isso, o IBGE faz um levantamento mensal de, aproximadamente, 430 mil preços em 30 mil locais.

Todos esses preços são comparados com os preços do mês anterior, resultando num único valor que reflete a variação geral de preços ao consumidor no período.

A seguir, você pode ver algumas categorias de gastos e quanto cada um representa na medição do IPCA.

| Setor | % de composição do IPCA |

| Alimentação | 20,69% |

| Habitação | 15,54% |

| Artigos | 3,79% |

| Vestuário | 4,39% |

| Transporte | 19,82% |

| Saúde | 13,40% |

| Despesas Pessoais | 10,54% |

| Educação | 6,05% |

| Comunicação | 5,74% |

IGP-M

O IGP-M é calculado pela FGV e é o índice mais utilizado para medir a variação nos preços do atacado brasileiro.

Ele é composto pela ponderação de três outros índices:

- IPA (Índice de Preços ao Produtor Amplo): 60%;

- IPC (Índice de Preços ao Consumidor) 30%; e

- INCC (Índice Nacional de Custo da Construção) 10%.

Como podemos ver, 70% da variação do IGP-M é explicada pela variação dos preços do atacado.

Além disso, como muitos dos bens de produção são importados, esse índice também é mais sensível à variação do dólar.

IPC

O Índice de Preços ao Consumidor (IPC) mede a variação do custo de vida médio de famílias com renda mensal de 1 a 33 salários-mínimos.

Sua pesquisa de preços se desenvolve diariamente, cobrindo sete das principais capitais do país: São Paulo, Rio de Janeiro, Belo Horizonte, Salvador, Recife, Porto Alegre e Brasília.

Por medir a inflação dos custos de famílias com renda mais próxima de renda média brasileira, esse índice também é muito utilizado.

Inflação individual

Não obstante a utilidade desses índices, eles são imperfeitos para medir a nossa inflação pessoal, pois podem subestimar ou superestimar o peso que algum item tem no nosso orçamento mensal.

Por isso, uma ótima forma de ter noção de como seu custo de vida foi impactado é calculando sua inflação individual.

Nesse sentido, você vai analisar como é composta sua cesta de consumo mensal e o quanto cada gasto representa nas suas contas.

Por exemplo, se você ganha R$ 2.000,00 e gasta R$ 450,00 com alimentação, uma variação nos preços dos alimentos e bebidas vai impactar 22,5% do seu orçamento.

Caso os preços dos alimentos e bebidas aumentem em média 10%, seu custo de vida vai aumentar em cerca de 2,25%.

Para você analisar a variação do preço de cada produto, você pode consultar o site do próprio IBGE.

Nele, você poderá saber quanto o preço de cada item aumentou ou diminuiu em determinado período.

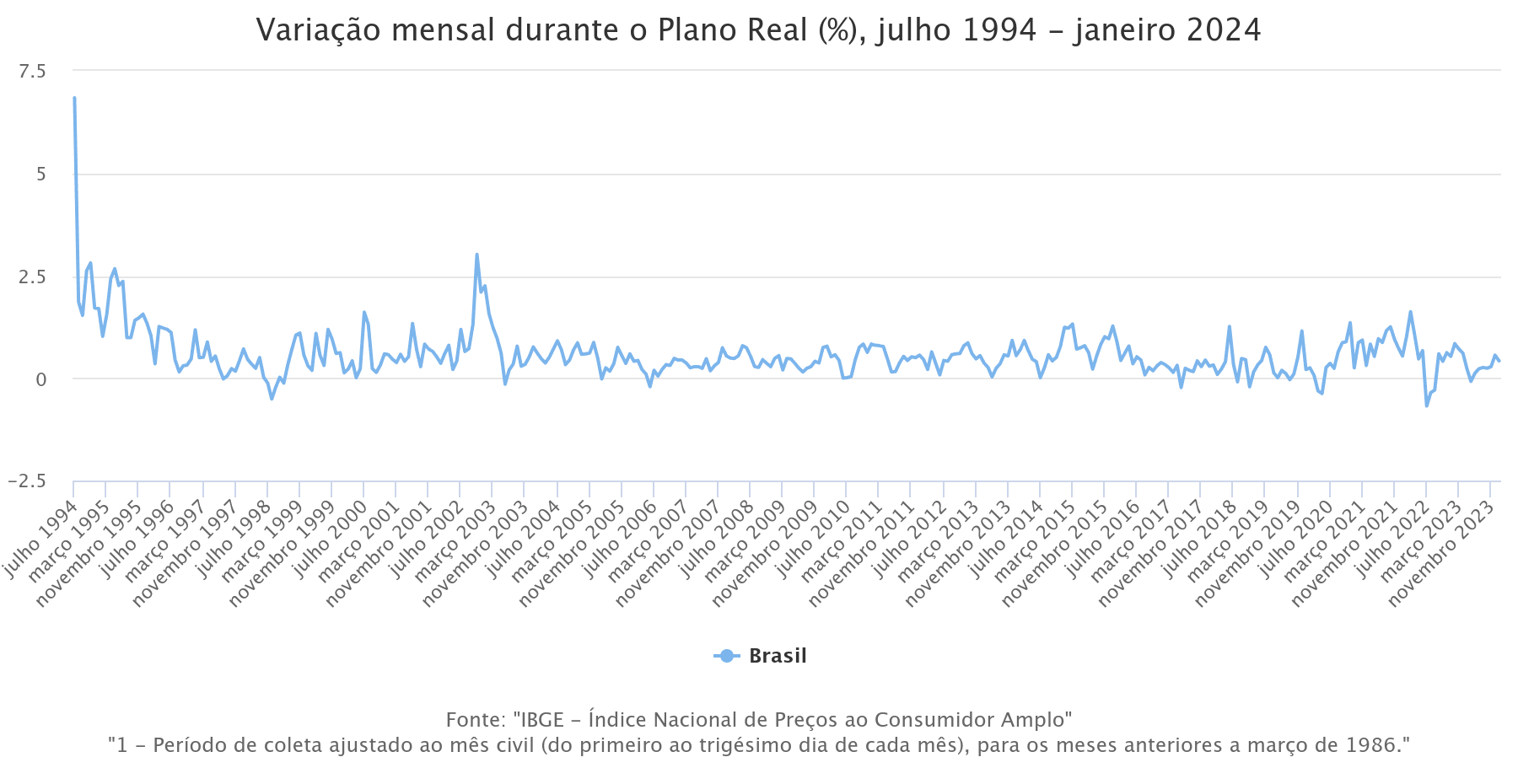

Além disso, também é possível ver o IPCA de cada capital do Brasil e a variação mensal das últimas décadas, conforme imagem a seguir.

Impactos da inflação

Até aqui, nós aprendemos o que é inflação, como ela acontece e qual é a sua causa. Portanto, agora, nós podemos entender quais são seus efeitos na nossa vida.

Na economia

O principal efeito da inflação na economia é distorção do sistema de preços.

O sistema de preços é o mecanismo de precificação de bens e serviços, produtos financeiros e taxas da economia.

Portanto, quando o governo aumenta artificialmente a quantidade de dinheiro no mercado, os preços acabam sendo distorcidos.

Nesse sentido, essa distorção pode atrapalhar o planejamento de famílias e empresas.

Além isso, a inflação afeta a distribuição de renda.

Quando se cria mais dinheiro, os primeiros a receber são os funcionários públicos e os empresários que prestam serviço para o governo.

Essas pessoas, com mais dinheiro, vão poder gastá-lo antes que os preços da economia tenham aumentado.

À medida que esse dinheiro novo vai se distribuindo no mercado, os preços vão aumentando, e os últimos a receber esse dinheiro vão comprar os bens com o preço já corrigido.

Normalmente, esses empresários e funcionários públicos que recebem inicialmente o dinheiro novo têm uma renda maior do que aqueles que o recebem por último. Por isso, a inflação aumenta a desigualdade do país.

No consumidor

Você lembra que, com a inflação, o custo dos bens está aumentando? Então, agora, você vai precisar de mais moeda para comprar a mesma quantidade de bens.

Desse modo, seu dinheiro vai ter um poder de compra menor. Por isso, um dos efeitos da inflação é a perda de poder de compra.

Para entender essa questão, vamos analisar alguns gráficos.

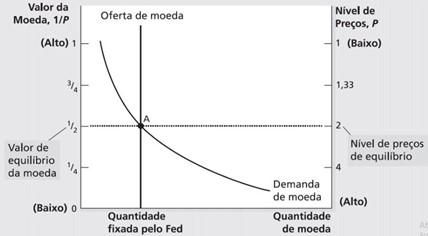

O eixo horizontal mostra a quantidade de moeda, o eixo vertical da esquerda mostra o valor da moeda, e o eixo vertical da direita mostra o nível de preços.

A curva de oferta de moeda é vertical porque a quantidade de moeda ofertada é fixada pelo FED (Banco Central).

A curva de demanda de moeda tem inclinação negativa porque as pessoas desejam manter em mãos uma maior quantidade de moeda quando seu dinheiro compra menos.

No equilíbrio, ponto A, o valor da moeda (no eixo da esquerda) e o nível de preços (no eixo da direita) ajustaram-se para trazer a quantidade de moeda ofertada e a quantidade de moeda demandada para o equilíbrio.

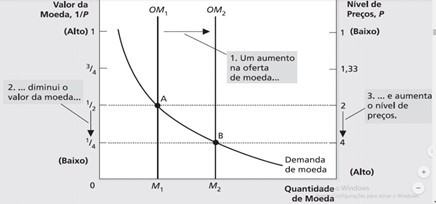

Vamos supor que o Banco Central faça uma expansão monetária, ou seja, coloque mais dinheiro na economia.

Quando o BC aumenta a oferta de moeda, a curva de oferta de moeda desloca-se de OM1 para OM2. O valor da moeda (no eixo esquerdo) e o nível de preços (no eixo direito) ajustam-se para trazer a oferta e a demanda de volta ao equilíbrio. O equilíbrio move-se do ponto A para o ponto B.

Com isso, quando um aumento na oferta de moeda torna os reais mais abundantes, o nível de preços aumenta, fazendo com que cada real valha menos.

Nos investimentos

Então, ter R$ 1 milhão tem o mesmo valor de ter R$ 1 milhão há 20 anos atrás? Não, de modo algum.

Com o tempo, a inflação foi corroendo o poder de compra da nossa moeda, fazendo, assim, com que R$ 1 milhão hoje compre muito menos do que há duas décadas.

Reflita: nos últimos 20 anos, a inflação acumulada foi mais de 230%.

Dessa forma, se alguém investiu em uma aplicação financeira que rendeu menos que isso no mesmo período, essa pessoa pode ter até mais dinheiro na conta, mas, na verdade, ela perdeu dinheiro.

Isso porque, nesse caso, a inflação corroeu o poder de compra do dinheiro mais rápido do que ele se multiplicou.

Por isso, é importante que, ao investir, você verifique qual é a rentabilidade real, isto é, aquela que está acima da inflação.

Além disso, você não pode cair na ilusão monetária.

A ilusão monetária é um viés que acontece quando o investidor desconsidera o efeito da inflação e considera somente o valor nominal do seu patrimônio.

Se a inflação for maior do que seu rendimento com as aplicações, você está perdendo dinheiro, mesmo que seu patrimônio esteja aumentando nominalmente.

Como se proteger da inflação?

Para proteger seu patrimônio da desvalorização da moeda, você precisa investir em instrumentos que têm a característica de ter um rendimento real.

Portanto, vamos conhecer os principais investimentos que nos ajudam a proteger nosso poder de compra.

Ações

Se você pegar o desempenho do S&P 500 nos últimos 200 anos e comparar com a inflação, as ações ganharam de lavada.

Num país como o Brasil em que nós tivemos hiperinflação e um crescimento econômico muito deficiente, esse fato não se aplica da mesma forma.

Contudo, desde o Plano Real, nossa moeda ficou muito mais estável.

Com a inflação, o custo de produção das empresas vai aumentar, então elas corrigirão o preço de seus produtos de modo que elas não percam margem de lucro.

Se o lucro, em termos absolutos, da empresa aumenta, o preço da ação aumenta e o valor dos dividendos também.

Mas, não esqueça: nem todas as empresas têm a mesma capacidade de repassar aos clientes um aumento em seus custos.

Fundos Imobiliários

Os aluguéis dos imóveis que compõem os fundos imobiliários são corrigidos pelo IGP-M ou pelo IPCA.

Isso quer dizer que, quando você investe em um FII, seus proventos não sofreram perda de valor no longo prazo.

É importante lembrar que é no “no longo prazo”, porque não é imediato.

Não é porque o índice de preços subiu 1% em janeiro que os proventos dos fundos vão aumentar 1% em fevereiro. Existe um período de reajuste do preço de acordo com alguns parâmetros.

O fato é: no longo prazo, os rendimentos dos imóveis são ajustados por índices de preço.

Tesouro IPCA+

Esse é um título da dívida pública que é negociado através da plataforma do Tesouro Direto e tem seu rendimento atrelado à variação do IPCA.

O rendimento desse título tem uma parte indexada e uma parte pré-fixada, ou seja, ele vai render o IPCA mais uma taxa fixa.

Isso significa que se você investir nesse título e segurar até o vencimento, você terá um retorno acima da inflação.

Também existem títulos privados que são indexados ao IPCA, mas o Tesouro IPCA+ é a aplicação mais clássica.

Ouro

O ouro é uma reserva de valor, pois tem a característica de preservar valor ao longo do tempo.

Como é um ativo de renda variável que tem seu preço definido pela oferta e pela demanda, pode haver oscilações em seu preço.

Contudo, ao longo dos séculos, ele revelou essa característica de preservação de valor.

Isso porque ele tem uma oferta limitada, então não pode ser inflacionado. Além disso, desde que o mundo é mundo, as mais diferentes civilizações ao redor do planeta valorizam esse metal precioso.

Por isso, o ouro tem a receita perfeita para o sucesso: oferta limitada e uma demanda constante, ou até crescente.

Investimento no exterior

Uma das vantagens de se investir fora do Brasil é escolher países que têm uma inflação menor do que a nossa.

Portanto, você pode investir em uma economia com uma moeda muito mais forte, um crescimento muito mais acelerado e/ou um índice de inflação muito menor.

Fundos de investimento

Os fundos de investimentos são aqueles instrumentos que reúnem os recursos de vários investidores para que sejam aplicados em conjunto no mercado financeiro.

Então, você pode investir em um fundo de renda fixa atrelado à inflação, em um fundo de ações que performe melhor que a inflação, em um fundo de ouro ou em um fundo de investimento que aplique no exterior.

Nesse sentido, existem diversos tipos de fundos que conseguem superar a inflação.

Considerações finais

Neste artigo, você conheceu como funciona o fenômeno da inflação, sua causa e seu impacto no nosso dinheiro e na economia.

Além disso, você descobriu as principais formas de se proteger contra a perda do poder de compra da moeda.

Nesse sentido, o ideal é que você construa uma carteira de investimentos que seja diversificada com vários ativos diferentes para que você se proteja dos outros riscos do mercado, não só da inflação.

Dessa forma, você será bem-sucedido com seus investimentos, e seu poder de compra será preservado.

Compartilhe este conteúdo

Escrito por Marcos Moraes Especialista em Investimentos

Marcos Vitor é consultor financeiro, economista (UFC), analista CNPI (APIMEC), especialista em investimentos (ANBIMA) e acredita no poder da educação financeira para transformar vidas.

- Consultor financeiro

- Economista (UFC)

- Analista CNPI (n° 3772)

- Especialista em Investimentos Anbima (CEA)

- Criptomoedas (NovaDAX)

![Como investir na Bolsa de Valores com pouco dinheiro [Para iniciantes]](https://www.mobills.com.br/blog/wp-content/uploads/2021/02/como-investir-com-pouco-dinheiro-260x210.jpg)